LMNP, quels sont les avantages et inconvénients ? Générer des revenus complémentaires avec une fiscalité optimisée

La location meublée non professionnelle (LMNP) permet de créer un patrimoine immobilier dans le temps et générer des revenus complémentaires avec une fiscalité optimisée voir neutre.

LMNP - Location meublée non professionnelle : quels sont les avantages ?

LMNP - Location meublée non professionnelle : quels sont les avantages ?

LMNP : un rendement locatif plus élevé pour les locations meublées

Le loyer d’un bien meublé peut être de 10 à 30 % plus élevé que celui d’un logement vide, en fonction du niveau des équipements proposés et de la localisation du bien. Cet avantage est particulièrement visible en zone d'encadrement des loyers. En effet, le loyer de référence sur lequel s'appuie le plafond de loyer maximal est plus élevé pour les meublés.

Optimiser sa fiscalité avec le LMNP

Le statut de LMNP permet de bénéficier au choix de deux régimes d’imposition avantageux : le régime micro-BIC et le régime réel (obligatoire si les loyers excèdent 70 000 €). Le premier permet un abattement forfaitaire de 50 % sur les revenus perçus tandis que le second permet de déduire les charges réelles des revenus perçus et de bénéficier du mécanisme d’amortissement.

On distingue les revenus fonciers (loyers perçus dans le cadre d’une location nue) et les bénéfices industriels et commerciaux (BIC) (loyers perçus dans le cadre d’une location meublée). Si dans ces deux cas, il est possible de choisir entre deux régimes fiscaux pour déclarer les revenus de location : le micro et le réel, les conséquences en matière d’imposition sont différentes.

- Au régime micro foncier le contribuable bénéficie d’un abattement forfaitaire de 30 %; au micro BIC l'abattement est de 50 %

- Au régime réel, en plus des charges qui sont déductibles des revenus au régime foncier, le régime réel BIC permet d'amortir le bien et dans certains cas de déduire les frais d'acquisition (frais de notaires et honoraires d'agence) ; ce qui réduit fortement l'imposition sur les revenus de location.

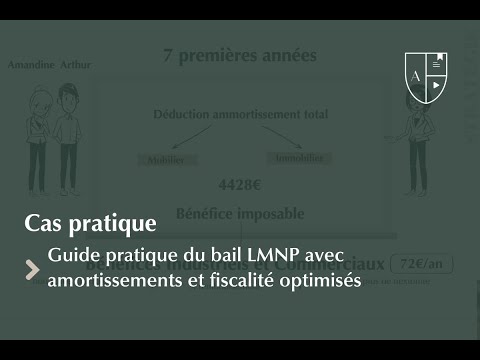

Le principe d’amortissement du bien immobilier en LMNP

L’administration fiscale accepte le fait qu’un bien immobilier s’use avec le temps et donc se déprécie. Pour compenser cette « perte de valeur », il est possible de la comptabiliser comme une charge non décaissée. Le tout permet de réduire ses revenus imposables, et par conséquent de diminuer ses impôts et ses prélèvements sociaux.

En location meublée, l’investisseur peut amortir 100 % :

- De la valeur hors taxe de l’immobilier (hors terrain)o Du montant des frais d’acte

- De la valeur hors taxe du mobilier

- Des travaux effectués dans le bien

L’amortissement est linéaire sur des durées spécifiques à chaque poste :

- De 5 à 10 ans généralement pour les meubles (soit 10 à 20 % / an)o De 25 à 40 ans généralement pour l’immobilier et les frais d’acte (soit 2,5 à 4 % / an)

Un bail de location plus souple en LMNP

La durée du bail de location peut être plus courte : un an contre trois en location nue. Cette durée peut même être ramenée à neuf mois pour un bail étudiant, entre un et dix mois pour un bail mobilité. Cela permet au propriétaire une plus grande flexibilité. Il est également possible de bénéficier de l’effet de levier du crédit en LMNP avec bail commercial.

Quels sont les points de vigilance ou inconvénients de la LMNP ?

Comparé à la location nue, louer en meublé permet d’obtenir des loyers supérieurs et de bénéficier d’un régime fiscal plus avantageux. Pour autant, ces critères ne doivent pas constituer les seuls éléments déterminants de l’opération. Il est nécessaire d’envisager l’investissement immobilier dans son ensemble et d’en apprécier les caractéristiques économiques et financières.

Nécessité de choisir le bien avec soin (localisation, qualité de l’immeuble, etc.), et de vérifier la demande locative du secteur. Attention à un éventuel encadrement des loyers en cas de location à titre de résidence principale.

Risques locatifs existants : vacance locative, impayés, etc...

Tout investissement y compris immobilier est soumis à des aléas liés notamment à la conjoncture économique qui ne permettent pas de garantir le montant du capital investi ou le rendement attendu.

Une lecture attentive est nécessaire pour l’ensemble des documents qui pourront être soumis à votre signature et en particulier du futur acte réitératif et annexes, afin de connaître toutes les spécificités de l’immeuble pour lequel vous vous portez acquéreur.

Pour tout investissement immobilier à usage locatif, la souscription d’un contrat d’assurance en responsabilité civile dite « Assurance Propriétaire Non Occupant » est devenue obligatoire depuis la loi ALUR du 24 mars 2014, visée par l’article L215-2 du Code des Assurances.

Nous contacter

Laplace dispose d’une équipe dédiée pour vous accompagner à chaque étape de votre investissement immobilier : en amont et en aval de sa signature.

Marianne Gallion Responsable Immobilier Direct