L’IFI - Impôt sur la Fortune Immobilière Taux d'imposition, biens pris en compte : tout savoir sur l'IFI

Qui est redevable de l’IFI ?

Créé par la loi de finances du 30 décembre 2017 pour remplacer l’ISF à compter du 1er janvier 2018, sont redevables de l’IFI les personnes physiques disposant d’un patrimoine immobilier net supérieur à 1,3 M € au 1er janvier de chaque année d’imposition.

La déclaration d’IFI est établie par foyer fiscal.

IFI et notion de foyer fiscal

IFI et notion de foyer fiscal

La notion de foyer fiscal au sens de l’IFI diffère de celle à l’impôt sur les revenus puisque le foyer fiscal peut se composer de deux manières distinctes :

- Une personne vivant seule, qu’elle soit célibataire, veuve, divorcée ou séparée ;

- Deux personnes vivant en couple et notamment en concubinage notoire.

Les biens détenus par les enfants mineurs doivent également être pris en compte.

Les résidents fiscaux français sont redevables de l’IFI sur l’ensemble des biens ou droits immobiliers, parts ou actions de sociétés immobilières qu’ils détiennent en France et à l’étranger.

Les non-résidents fiscaux français sont quant à eux redevables de l’IFI uniquement sur les biens ou droits immobiliers détenus directement ou indirectement en France.

Quels sont les biens pris en compte pour déterminer la base imposable à l’IFI ?

Sont inclus dans le patrimoine immobilier imposable à l’IFI, les biens immobiliers détenus directement par les contribuables, mais également les biens immobiliers détenus de manière indirecte, par l’intermédiaire de sociétés ou d’organismes de placement.

La fraction de la valeur de rachat représentative des actifs immobiliers imposables compris dans les unités de compte des contrats d’assurance-vie doit être prise en compte pour déterminer la base imposable à l’IFI.

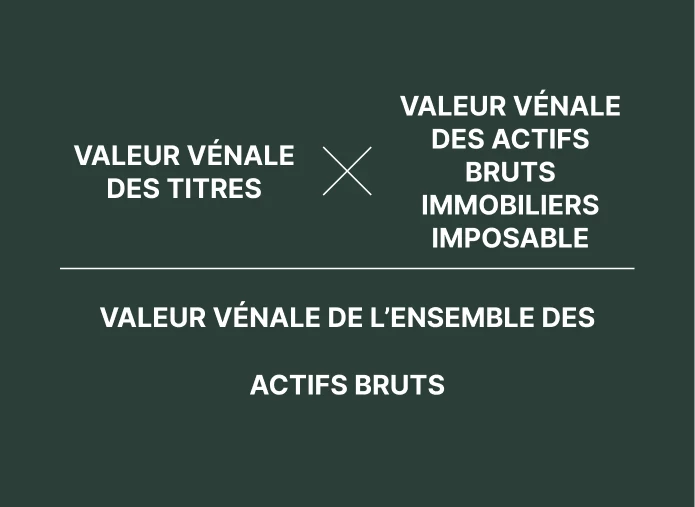

Concernant les actions et parts sociales, seule la fraction de leur valeur représentative de biens ou droits immobiliers détenus directement ou indirectement par ces sociétés sont imposables à l’IFI, qu’elles soient établies en France ou hors de France.

Pour déterminer la valeur de la seule quote-part des titres imposables à l’IFI, il convient de déterminer de manière annuelle un coefficient immobilier propre à chaque société.

Les titres de société détenus en direct par le contribuable

Ci-joint, la formule à appliquer est en cas de détention directe.

Les titres de société détenus indirectement par le contribuable

Il convient de déterminer la valeur imposable en commençant l'évaluation par la société la plus basse (c'est-à-dire la société la plus éloignée du contribuable). La formule du coefficient immobilier à appliquer est la suivante en cas de détention indirecte :

Quels sont les biens exclus du champ d’application de l’IFI ?

Il existe deux catégories de biens exclus du champ d’application de l’IFI :

- Les biens détenus en société dont l'associé détient directement ou indirectement seul ou conjointement avec son cercle familial moins de 10 % du capital social et des droits de vote (participation minoritaire)

- Les biens affectés à l’exercice de l’activité professionnelle du contribuable, qu’il exerce en entreprise individuelle ou une fonction de direction au sein d’une société exerçant une activité industrielle, commerciale, artisanale, agricole ou libérale.

Le passif de l’IFI

Le passif de l’IFI est composé des dettes relatives aux biens qui constituent le patrimoine imposable à l’IFI. Ces dettes doivent être existantes au 1er janvier de l'année d'imposition, contractées par le foyer fiscal et effectivement supportées par celui-ci.Quelques exemples de dettes déductibles au sens de l’IFI :

Quelques exemples de dettes déductibles au sens de l’IFI :

- Les dépenses d'acquisition de biens ou droits immobiliers ;

- Les dépenses d'amélioration, de construction, de reconstruction ou d’agrandissement;

- Les impôts dus (par exemple : taxe foncière) ;

Les abattements réduisant la base imposable à l’IFI

Selon la nature du bien imposable à l’IFI il est possible de bénéficier d’un abattement réduisant la base imposable pour le redevable.

Quelques exemples :

- Pour une résidence principale l’administration fiscale admet un abattement de 30 % sur la valeur vénale du bien.

- Sous réserve du respect de certaines conditions, un abattement de 75 % peut être appliqué sur la valeur des bois, forêts et parts de groupements forestiers.

Le barème progressif de l’IFI 2024

*Pour les patrimoines compris en 1,3 et 1,4M €, une décote vient s'imputer sur le montant de l'IFI calculé selon le barème en vigueur.

Calcul : 17 500 € - 1,5 % de la valeur nette taxable du patrimoine.

Quelles sont les sanctions applicables en cas d’absence de déclaration ou de déclaration d’IFI inexacte ?

Quelles sont les sanctions applicables en cas d’absence de déclaration ou de déclaration d’IFI inexacte ?

IFI : Les sanctions en cas d’absence de déclaration

En l’absence de déclaration le contribuable est tenu de régler outre ses droits, les intérêt de retard voir une majoration pouvant aller jusqu’à 40%.

L’administration fiscale dispose d’un délai de reprise de 6 ans en l’absence de déclaration à l’IFI par le contribuable (jusqu’au 31 décembre de la 6ème année suivante l’absence de déclaration pour lequel l’impôt est du).

IFI : Les sanctions en cas de déclaration inexacte

En présence d’une déclaration inexacte et d’une bonne foi du contribuable, il sera tenu de régler ses droits et des intérêts de retard.Si le contribuable est de mauvaise foi il devra s’acquitter en complément d’une majoration de 40%.

L’administration fiscale dispose d’un délai de reprise de 3 ans en présence d’une déclaration d’IFI inexacte (jusqu’au 31 décembre de la 3ème année suivante ladite déclaration pour lequel l’impôt est du).

La complémentarité des expertises regroupées au sein de Laplace réserve à chaque client des conseils et une stratégie d’actions sur-mesure, en parfaite maîtrise des enjeux fiscaux et de toutes les potentialités de son patrimoine à court, moyen et long-terme.

- Placements immobiliers : découvrez nos solutions

Laplace, 30 années de savoir-faire, 30 ingénieurs patrimoniaux.

avec un conseiller

Laëtitia Redon Ingénieur Patrimonial